CDR来了,CDR的影响却不知有多少。从目前的高门槛来看,CDR也许并不会对A股主板与创业板产生较大的虹吸效应,但许多的新经济,也会因为其高门槛被挡在门外。

3月30日,周五晚上,国务院办公厅转发证监会关于开展创新企业境内发行股票或存托凭证试点若干意见的通知。该通知一时激起千层浪,这意味着CDR进程迈了一大步,离具体落地已不远。

证监会新闻发言人常德鹏就开展创新企业境内发行股票或存托凭证试点答记者问表示,为稳定市场预期,本次试点将严格按标准和程序甄选企业,把握企业数量和融资规模,合理安排发行时机与发行节奏。强化审慎监管和投资者保护,严厉打击各类违法违规行为,稳妥有序推进相关试点工作。

后续证监会层面还将出台具体的配套细则和参数指标,包括如何确定估值、如何创立科技创新产业化咨询委员会、如何设定投资者门槛等。

仅仅从指标来看,试点企业应当是已在境外上市的大型红筹企业,市值不低于2000亿元人民币。截至目前中概股市值符合的约有11家,除去已在国内上市的中石油、中石化、中国人寿(25.410, -0.32, -1.24%)、中国联通(5.770, -0.01, -0.17%)以及不算创新企业的中海油之外,当前符合条件的约有7家,分别是腾讯控股,阿里巴巴、中国移动、百度、京东、网易、中国电信。

(老虎财经编纂)

而根据行业划分,中国电信与中国移动,可能均不在首批CDR的试点行业范围内。

此前,财新网曾报道的8家试点公司分别为:百度、阿里、腾讯、京东、携程、微博、网易、舜宇光学。

除现在公布的估值、市值等硬性指标外,还有一系列软性规定,譬如商业模式、发展战略、行业地位、企业成长性等因素。

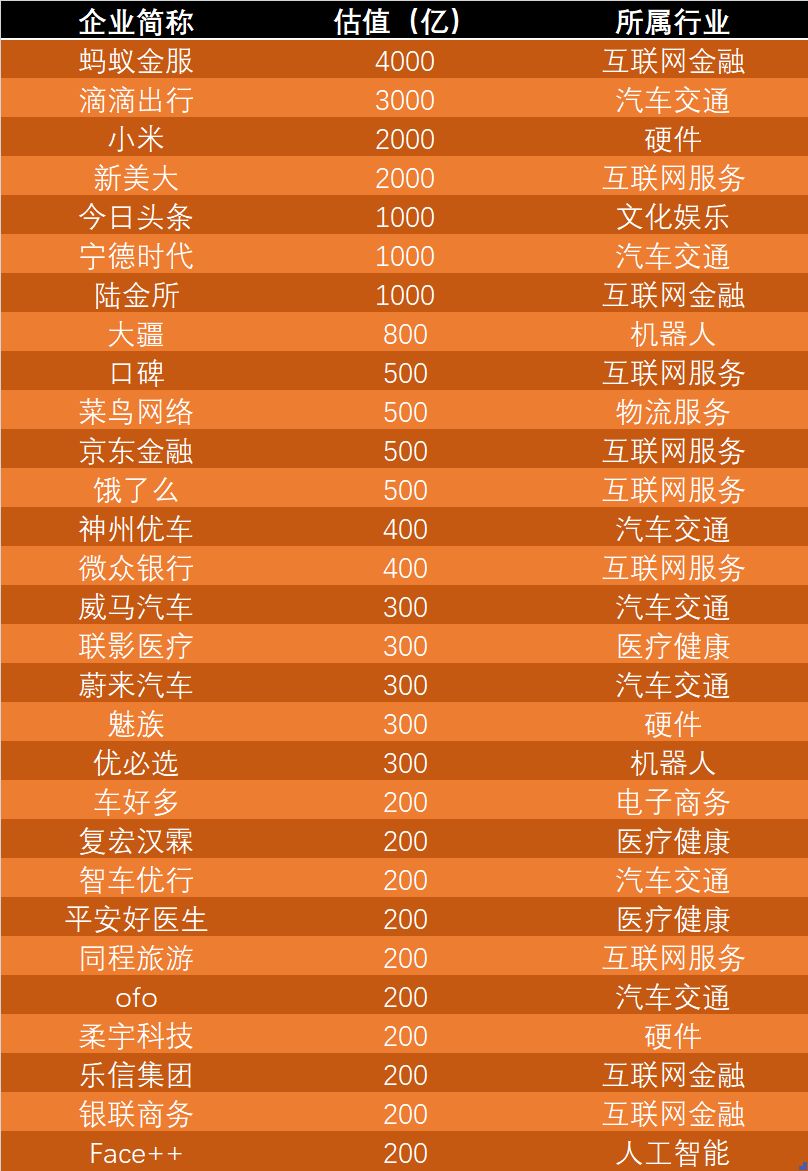

而在未上市的独角兽名单中,目前估值超过200亿的公司达到32家,但符合行业要求的为30家,表格如下。

(老虎财经综合胡润2017独角兽榜单)

以下是CDR试点的原则

1、CDR的试点原则:服务国家战略;依法合规,稳妥适度开展制度创新;稳步有序推进,探索通过试点解决创新企业境内上市问题,为进一步深化改革、完善制度积累经验、创造条件;切实防控风险,处理好试点与风险防控的关系。

2、试点企业:少数符合国家战略、掌握核心技术、市场认可度高,属于互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等高新技术产业和战略性新兴产业,且达到相当规模的创新企业。

3、企业门槛:已在境外上市的大型红筹企业,市值不低于2000亿元人民币;尚未在境外上市的创新企业(包括红筹企业和境内注册企业),最近一年营业收入不低于30亿元人民币且估值不低于200亿元人民币,或者营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位。试点企业具体标准由证监会制定。

4、证监会成立科技创新产业化咨询委员会(简称咨询委员会),严格甄选试点企业。咨询委员会由相关行业权威专家、知名企业家、资深投资专家等组成,按照试点企业标准,综合考虑商业模式、发展战略、研发投入、新产品产出、创新能力、技术壁垒、团队竞争力、行业地位、社会影响、行业发展趋势、企业成长性、预估市值等因素,对申请企业是否纳入试点范围作出初步判断。证监会以此为重要依据,审核决定申请企业是否列入试点,并严格按照法律法规受理审核试点企业发行上市申请。

5、试点方式,可发股票也可发CDR:允许试点红筹企业按程序在境内资本市场发行存托凭证上市;具备股票发行上市条件的试点红筹企业可申请在境内发行股票上市;境内注册的试点企业可申请在境内发行股票上市。试点企业在境内发行的股票或存托凭证均应在境内证券交易所上市交易,并在中国证券登记结算有限责任公司集中登记存管、结算。试点企业募集的资金可以人民币形式或购汇汇出境外,也可留存境内使用。

6、依照现行股票发行核准程序,核准试点红筹企业在境内公开发行股票;原则上依照股票发行核准程序,由发行审核委员会依法审核试点红筹企业存托凭证发行申请。证监会与试点红筹企业上市地等相关国家或地区证券监督管理机构建立监管合作机制,实施跨境监管。

7、发行条件:试点红筹企业股权结构、公司治理、运行规范等事项可适用境外注册地公司法等法律法规规定,但关于投资者权益保护的安排总体上应不低于境内法律要求。

8、试点红筹企业及其控股股东、实际控制人等相关信息披露义务人在境外披露的信息应以中文在境内同步披露,披露内容应与其在境外市场披露内容一致。试点企业不得有任何损害境内投资者合法权益的特殊安排和行为。

9、尚未盈利的企业只要符合试点标准的,也可以按照规则享受政策红利,证监会修订了两个首发办法,去掉了盈利要求。

10、与CDR试点规则相对应的,后续还会有更加细化的规则和举措,包括科技创新产业化咨询委员会的机制、如何明确估值等内容。

CDR的好处?

根据一部分卖方研究预估,首批中概股回归与CDR发行可能最快今年6月就会到来。与传统的从美股退市→拆除VIE结构→A股借壳(未来可能打开IPO通道)相比,在A股发行CDR具有多重优势:保留公司现有架构、时间成本低、财务成本低、监管成本低、融资渠道增加、融资成本降低。

保留公司现有架构:中概股如果要在A股借壳/IPO上市则必须从美股私有化退市并拆除VIE结构,整个过程牵涉多方利益,过程繁琐、耗时冗长、财务成本压力巨大且风险较高;在A股发行CDR则意味着以海外公司身份在A股上市,无需改变公司目前架构。

时间成本低:中概股通过发行CDR在A股上市则无需拆除VIE结构,手续简便耗时较短。

财务成本低:发行CDR可以免去私有化和拆除VIE结构时压力巨大的财务成本,但在上市后需要持续支付两地的交易所、法律顾问、审计和信息披露费用。

监管成本低:发行CDR意味着在A股仅作为第二上市地,或将享有部分豁免权,监管成本较低。

融资渠道增加:通过发行CDR而非借壳上市A股为企业带来最大的好处在于,可以在保留原有海外融资渠道的同时,新增国内的融资渠道,实现融资来源和投资者的多样化。

融资成本降低:中概股可能会在A股市场中受到投资者更多的认可,并获得较高的估值(如果A股估值较低则中概股没有回归的必要),从而获得更低的融资成本。不过CDR的估值会受到ADR估值的制约。不过根据历史经验,中概股通过借壳A股上市估值更高(360回归市值翻7倍,分众传媒(12.890, -0.29, -2.20%)翻13倍),融资成本降低更为显著。

CDR的虹吸效应?

安信证券测算,CDR大致会带来1159-5280亿的一个融资需求,安信证券认为这并不会对市场造成过大的流动性冲击。首先,CDR是新型融资工具,监管层在推进的时候也会掌握节奏;其次,虽然CDR是市场新增融资需求,但对于全市场来说更主要是要去看整体的总融资需求;最后,从历史情况看,仅仅通过融资需求上升判断股市走势也是不全面。

广发证券(16.480, 0.10, 0.61%)则指出,未来一年内新经济企业A股上市融资规模约为2500亿元,而今年对新经济企业上市力度增加的同时,传统经济企业IPO速度却有所放缓,背后体现了政策统筹规划新老经济上市融资。

今年以来IPO速度有所放缓,截至18年3月23日,IPO融资规模371亿元,速度已明显放缓,考虑到近期政策进一步倾斜新经济,传统经济未来一年内IPO融资规模或降至1000-1500亿元,新老经济上市融资合计约3500-4000亿元。这一规模虽然高于2017年全年约2300亿元的IPO规模,但却低于A股在2007年4771亿元和2010年4885亿元IPO融资规模,并没有超出A股的承载能力。

根据广发证券的研究,CDR所代表的“新蓝筹”整体体量较小,新经济企业A股上市更多的是导致资金在成长板块内部分化,资金不会大规模从“旧蓝筹”流向“新蓝筹”。

广发证券解释,若将沪深300视为“旧蓝筹”的代表,未来上市的新经济企业视为“新蓝筹”,考虑到——(1)未来一年内新经济企业上市融资规模约为2500亿元,假设溢价30%,“新蓝筹”流通盘市值也就大约3300亿元,而代表“旧蓝筹”的沪深300流通股总市值为26万亿元,“新蓝筹”市值仅为“旧蓝筹”的1.2%;(2)今年6月A股正式纳入MSCI,预计短期内有约1000亿元境外资金流入A股大盘股(主要为“旧蓝筹”),这也可以在相当程度上对冲资金流入“新蓝筹”的影响。

本站部分文章来源于网络,版权属于原作者所有;如有转载或引用文章/图片涉及版权问题,请联系我们处理!

全时财经

全时财经