近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。

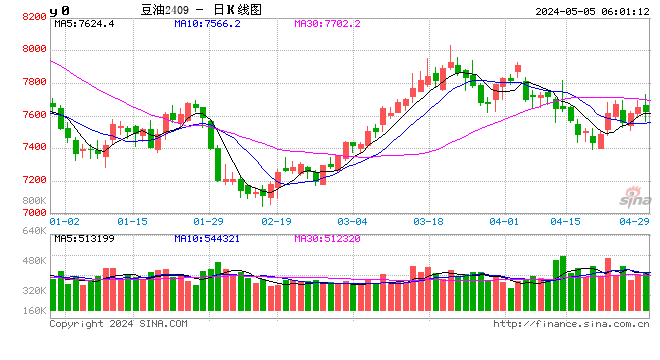

利空接踵而至 油脂短期仍趋弱

中国证券报

□本报记者 马爽

上周以来,国内三大油脂期货整体表现弱势,豆油、棕榈(5124, 36.00, 0.71%)油、菜籽油主力1805合约均出现大幅下跌,最新分别收报5672元/吨、5074元/吨、6266元/吨。分析人士表示,印度再次上调进口关税、USDA3月大豆(3611, -3.00, -0.08%)供需报告、阿根廷预报降雨等利空因素接踵而至,令近期油脂期货走势承压。考虑到当前油脂供大于求格局未改,短期期价或仍将弱势震荡为主。关注豆棕价差套利机会。

三大油脂延续弱势

昨日,国内三大油脂期货延续弱势,其中豆油、棕榈油、菜籽油主力1805合约分别收跌0.6%、0.59%、0.29%。

“上周,国内油脂因外盘油脂及国内期货市场整体下跌而大幅下滑。”新湖期货油脂分析师陈燕杰表示。

3月1日,印度大幅上调棕榈油进口关税,对马盘棕榈油影响较大。由于进口成本上调,消息称部分4月到港的印度船货或取消。此外,吉隆坡行业会议上对国际棕榈油增产的进一步强调,也令中期国际棕榈油价格不乐观。当前,马盘棕榈油价格已跌破前期重要震荡区间。

不仅如此,USDA3月大豆供需报告偏空、阿根廷预报降雨等,亦导致上周美豆高位重挫,利空国内油脂期货。USDA公布的3月大豆供需报告显示,美国压榨上调但出口下调幅度更甚,最终期末库存超预期上调。此外,最新气象预报显示,未来1-2周,阿根廷产区将出现少量降雨。

从国际市场油脂基本面来看,华泰期货货研究所农产品组陈玮、徐亚光表示,供给方面,2月东南亚天气虽经历季风降雨,但料不会对棕榈油收割构成大的威胁。总体上,天气还是较为有利的,从整个年度方面说,目前也是经历产量丰产周期,印尼今年产量预估突破4000万吨,马来西亚较去年也有可观增长。眼下机构对2月的产量预估,季节性减产还将延续,势必对行情会有较大影响,尤其是在现阶段马来西亚库存仍处在相对高位的情况下,一旦减产不如预期,去库存将变得尤为艰难,马盘后期则仍将维持偏弱格局。

关注豆棕价差套利机会

从国内方面来看,陈玮、徐亚光表示,豆油方面,2-3月进口大豆一般为全年较低水平,远月原料供给充裕。远期进口大豆到港预估显示:3月624万吨,4月870万吨,5月930万吨,6月1000万吨。库存方面,由于春节长假期间油厂停止生产,因此,港口和油厂大豆库存略有回升。港口库存方面,截至3月9日为634.3万吨,此前一周油厂陆续恢复生产,开机率回升至42.2%,本周有望增至节前高位水平。

棕榈油方面,当前库存增至67.3万吨,3月份24度棕油到港量预计在25-30万吨。目前各地棕榈勾兑份额大幅降低,而豆油与棕榈油价差偏小也限制棕榈油需求。随着本周油厂恢复到正常开机,整体油脂供应较为充裕。此外,自1月下旬起,印尼给出进口利润,国内定船较多,预计后期国内棕榈油库存仍将继续增加。

菜油方面,上周沿海菜油库存相比此前一周总体处于持续下滑状态,随着期货价格的降低,华东四级菜油基差走强。

对于后市,陈燕杰表示,棕榈油方面,当前马棕已经跌破前期重要震荡区间,从技术及基本面看,期价可能仍存下行空间。而国内棕榈油库存仍在高位,且3月进口充足,预计库存难降。短期来看,棕榈油期价仍趋下跌。豆油方面,阿根廷大豆仍在生长关键期,天气炒作仍有重启可能。后期关注豆油库存变化。因粕类强劲,豆油库存中期或难出现回落。

套利方面,陈玮、徐亚光表示,马来西亚棕榈油出口不佳已成定局,2月减产若不及预期势必会对市场信心有极大打击,在年度供需偏弱的背景下,相对来说,棕榈油适合配置在油脂套利中的空头。目前,随着棕榈油的弱势,豆棕价差走扩较多,预计后期仍有100点左右空间,但谨慎投资者可逐步止盈。

本站部分文章来源于网络,版权属于原作者所有;如有转载或引用文章/图片涉及版权问题,请联系我们处理!

全时财经

全时财经